Российский рынок офисных АТС пострадал от кризиса

В 2009 г. в результате экономического кризиса спрос на офисные АТС со стороны российских компаний упал. Годом ранее в России было продано оборудования более чем на 3,3 млн внутренних линий - на 9% меньше, чем в 2007 г.

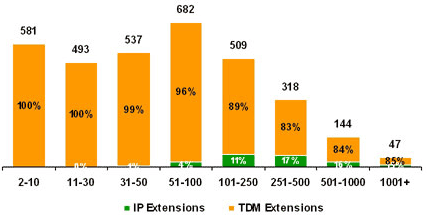

По данным отчета британской компании MZA, в 2008 г. в России было продано АТС более чем на 3,3 млн внутренних линий (портов), при этом системы емкостью 51-100 внутренних линий заняли наибольшую часть рынка в портовом выражении – общее число проданных портов для подключения внутренних линий в этом сегменте составило 682 тыс.

Вторую по величине долю рынка в портовом выражении заняли АТС емкостью 2-10 внутренних линий – общее количество проданных портов в этом сегменте оборудования составило 581 тыс. На третьем месте – системы емкостью 31-50 внутренних линий. Общее число проданных портов для подключения внутренних линий в этом сегменте достигло 537 тыс.

Меньше всего портов было продано в сегментах систем с емкостью 501-1000 и 1000+ внутренних линий. В первом случае их число составило 144 тыс., во втором – 47 тыс. Технология IP оказалась наиболее востребованной в сегменте АТС емкостью 251-500 портов, в котором заняла 17% рынка в портовом выражении, на втором месте – системы емкостью 501-1000 линий, доля технологии IP в портовом выражении – 16%.

Российский рынок офисных АТС 2008: объем продаж систем по числу внутренних линий (тыс. шт.)

Источник: MZA, 2009

По оценке MZA, российский рынок офисных АТС в портовом выражении в 2008 г. сократился по сравнению с 2007 г. в результате существенного падения спроса в конце года на 9%. Однако по мнению руководителя департамента телекоммуникаций российского подразделения Panasonic Евгения Трещетенкова, цифра MZA несколько завышена – на самом деле ситуация была не на столько плохой.

Ключевые поставщики

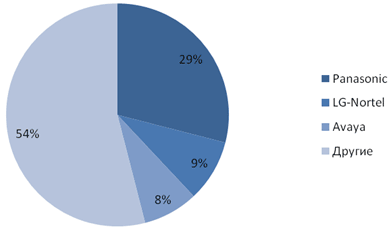

Лидером российского рынка офисных АТС (без учета Micro АТС, до 8 внутренних портов) стала компания Panasonic, доля которой в 2008 г. в портовом выражении составила 29%. Компания лидировала с большим отрывом от ближайших конкурентов – LG-Nortel и Avaya заняли 9% и 8% рынка соответственно. Однако по сравнению с 2007 г. доля выросла только у LG-Nortel, тогда как у Panasonic и Avaya – сократилась.

Структура рынка офисных АТС в России, 2008

Источник: MZA, 2009

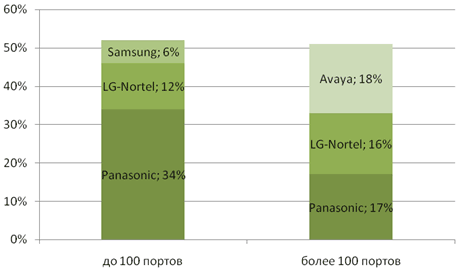

В сегменте систем емкостью до 100 портов (без учета Micro АТС) Panasonic в 2008 г. заняла 34% рынка, тогда как LG-Nortel и Samsung – 12% и 6% соответственно. Доля Panasonic в этом сегменте сократилась, LG-Nortel – выросла, Samsung – осталась на прежнем уровне.

Структура поставок в сегментах систем емкостью до 100 портов и более 100 портов, 2008

Источник: MZA, 2009

В сегменте систем емкостью более 100 портов лидировала Avaya, однако по сравнению с 2007 г. доля этой компании существенно сократилась – приблизительно в 3 раза до 18%. Второе и третье места заняли Panasonic и Nortel, которые увеличили свои доли до 17% и 16% соответственно.

Кризисные коррективы

В 2009 г. в результате кризиса российский рынок офисных АТС претерпел радикальные изменения, отмечают в Pansonic. Компании малого и среднего бизнеса мгновенно отказались от покупки нового оборудования. Наибольший провал в сегменте АТС для малого и среднего бизнеса (SMB) пришелся на весну, тогда как на сегмент АТС для крупного бизнеса – на лето. SMB первый оправился от кризиса – рост спроса начался в конце лета, тогда как спрос на системы большой емкости начал восстанавливаться в ноябре-декабре 2009 г.

До наступления кризиса на российском рынке наблюдался повышенный интерес к системам большой емкости, что в Panasonic связывают с развитием этого направления. Что касается технологии IP, то в России для подключения внутренних абонентов предприятий она спросом не пользуется и применяется главным образом для подключения к провайдерам и при объединении нескольких офисов.

Сергей Попсулин